Dove è finito il bonus caldaia 65 % del 2021?

Tutto quello che devi sapere sul BONUS CALDAIA 2025

Da quest’anno il governo italiano ha revocato le agevolazioni fiscali per gli interventi di sostituzione caldaia a gas con quelle a condensazione per l’efficientamento energetico. Aspettando aggiornamenti ulteriori possiamo vedere come sfruttare L’ECOBONUS, il BONUS RISTRUTTURAZIONE e CONTO TERMICO per la sostituzione di generatori di calore.

Premettendo che il BONUS SOSTITUZIONE CALDAIA non esisteva neanche prima ma la sostituzione caldaia rientrava tra le spese ammissibili dei bonus per l’edilizia.

Tuttavia dal 2025 c’è il divieto imposto dalla Direttiva Case Green agli Stati di concedere gli incentivi per le caldaie alimentate solo da combustibili fossili

Pertanto durante quest’anno si potrà continuare a usufruire del Bonus Ristrutturazioni e l’Ecobonus per lo sconto fiscale del 50% sulle caldaie, ad eccezione “di sostituzione degli impianti di climatizzazione invernale con caldaie uniche alimentate a combustibili fossili”

La disposizione è contenuta nella Legge di Bilancio 2025 e fa salvi gli incentivi gli apparecchi ibridi, composti cioè da una pompa di calore e da una caldaia a condensazione, controllate da una centralina unica.

BONUS CALDAIA con Ecobonus

Il beneficio consiste in una detrazione dall’IRPEF o dall’IRES del 50%, da dividere in 10 rate annuali di pari importo.

Per usufruirne del BONUS PER LA SOSTITUZIONE DELLA CALDAIA nel 2025 è necessario che gli interventi siano eseguiti su unità immobiliari / edifici (o su parti di essi) esistenti, “censiti o per i quali è stato chiesto l’accatastamento, di qualunque categoria catastale, anche se rurali, compresi quelli strumentali per l’attività d’impresa o professionale, merce o patrimoniali”.

E’ concessa la sostituzione di impianti di climatizzazione invernale ma a queste condizioni:

impianti dotati di generatori di calore alimentati da biomasse combustibili, anche dotate di sistemi di termoregolazione evoluti (classi V, VI oppure VIII della comunicazione 2014/C 207/02 della Commissione).

impianti dotati di apparecchi ibridi, costituiti da pompa di calore integrata con caldaia a condensazione almeno pari alla classe A, assemblati in fabbrica ed espressamente concepiti dal fabbricante per funzionare in abbinamento tra loro,

per le spese sostenute per l’acquisto e la posa in opera di generatori d’aria calda a condensazione;

L’agevolazione maggiorata al 50% può essere richiesta per le spese sostenute sull’abitazione principale, mentre scende al 36% sulle altre abitazioni; la detrazione massima prevista ammonta a 30.000 euro..

Negli interventi ammessi alla detrazione sono compresi anche gli eventuali interventi sulla rete di distribuzione, sui sistemi di trattamento dell’acqua, sui dispositivi di controllo e regolazione nonché sui sistemi di emissione.

Sono, in ogni caso, comprese tra le spese in questione anche quelle:

- sostenute per le opere edilizie funzionali alla realizzazione dell’intervento. Per esempio rientrano la demolizione del pavimento, del massetto sottostante e quelle relative alla successiva posa in opera del nuovo pavimento se connesse alla realizzazione di un impianto radiante a pavimento

- relative alle prestazioni professionali, comprendendovi sia quelle necessarie per la realizzazione degli interventi agevolati sia quelle sostenute per acquisire la certificazione energetica eventualmente richiesta per fruire del beneficio;

CALDAIA 2025 con BONUS RISTRUTTURAZIONE

La sostituzione di generatori di calore rientra tra gli interventi di manutenzione straordinaria agevolati con il Bonus Ristrutturazione.

In questo caso la detrazione è del 50% da ripartire in 10 quote annuali di pari importo fino a un ammontare complessivo non superiore a 96.000 euro per unità immobiliare.

È possibile beneficiare della detrazione fiscale anche se si acquista la caldaia senza sistema evoluto di termoregolazione. Il requisito richiesto è che la caldaia sia almeno di classe A.

L’agevolazione è rivolta ai contribuenti soggetti all’Irpef, residenti o meno nel territorio dello Stato, che sostengono le spese di ristrutturazione.

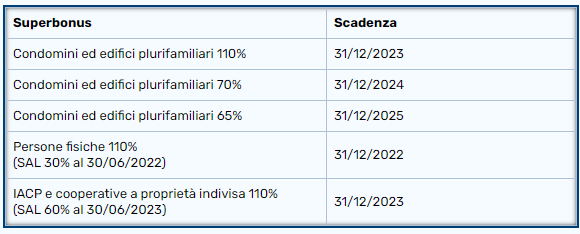

SOSTITUZIONE CALDAIA 2025 con SUPER BONUS

Se gli interventi ammessi all’Ecobonus ordinario sono trainati da quelli con Superbonus, la percentuale di detrazione sale al 70% nel 2024, con decalage al 65% se i lavori ricadono nell’anno d’imposta 2025.

Ricordiamo in premessa che:

- il beneficio riguarda solo condomini, persone fisiche proprietarie di edifici composti da 2 a 4 unità immobiliari, Onlus, ADV e APS;

- la Legge di Bilancio 2025 limita l’accesso al Superbonus solo ai lavori iniziati entro il 15 ottobre 2024.

La sostituzione della caldaia rientra negli interventi agevolabili del Superbonus, ossia nella sostituzione degli impianti di climatizzazione invernale sulle parti comuni. Nello specifico, si riferisce ad apparecchi ibridi, costituiti da pompa di calore integrata con CALDAIA A CONDENSAZIONE, assemblati in fabbrica ed espressamente concepiti dal fabbricante per funzionare in abbinamento tra loro.

CALDAIA 2025, cosa rientra nel CONTO TERMICO:

Il Conto Termico 2.0 incentiva con un contributo a fondo perduto interventi per l’incremento dell’efficienza energetica e la produzione di energia termica da fonti rinnovabili di edifici o singole unità immobiliari accatastate e dotate di un impianto di riscaldamento.

Il Conto Termico consente di ottenere un contributo:

- fino al 40% della spesa sostenuta per la sostituzione del vecchio generatore di calore con una caldaia a condensazione;

- fino al 65% nel caso di caldaie ibride (caldaia a condensazione più pompa di calore).

L’agevolazione sulle caldaie è tuttavia limitata alle pubbliche amministrazioni.

BONUS SOSTITUZIONE CALDAIA 2025

In caso di privati, sono agevolati i seguenti interventi:

- 2.A – Sostituzione di impianti di climatizzazione invernale esistenti con impianti di climatizzazione invernale utilizzanti pompe di calore elettriche o a gas, anche geotermiche (con potenza termica utile nominale fino a 2000 kW);

- 2.B – Sostituzione di impianti di climatizzazione invernale o di riscaldamento delle serre esistenti e dei fabbricati rurali esistenti con generatori di calore alimentati da biomassa (stufe, termo-camini o caldaie con potenza termica nominale fino a 2000 kWt);

- 2.C – Installazione di collettori solari termici, anche abbinati a sistemi di solar cooling (con superficie solare lorda fino a 2500 m2);

- 2.D – Sostituzione di scaldacqua elettrici con scaldacqua a pompa di calore;

- 2.E – Sostituzione di impianti di climatizzazione invernale esistenti con sistemi ibridi a pompa di calore.

Per il Conto Termico 2.0 privati, i costi massimi ammissibili sono determinati sulla base della producibilità stimata dell’intervento; il contributo massimo è del 65% in funzione delle caratteristiche dell’impianto.

Per le caldaie, le pompe di calore, i collettori solari, etc., inclusi nel Catalogo degli apparecchi domestici reso pubblico e aggiornato periodicamente dal GSE, la procedura di accesso è semplificata, poiché la conformità dei requisiti tecnici al dettato normativo è stata preventivamente verificata dal GSE.

Puoi affidarti a noi TLP IMPIANTI di Pescara, per usufruire di tutte le detrazioni presenti